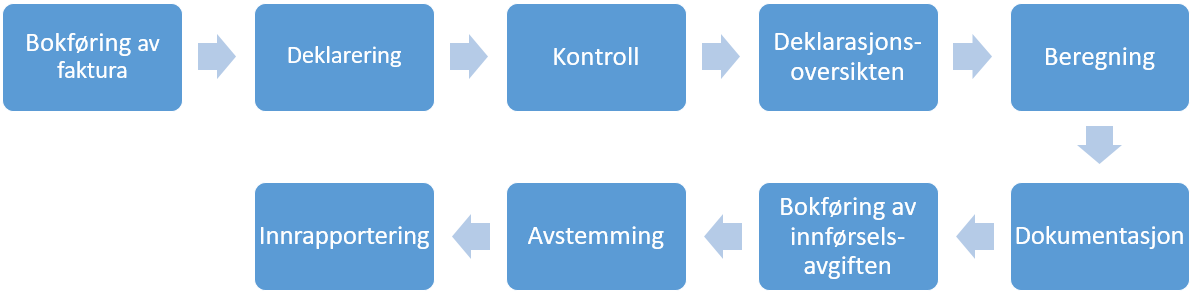

Merverdiavgiftsmessig kan importprosessen illustreres på følgende måte:

Bokføring av faktura fra leverandør og transportør

Når din virksomhet mottar varefakturaen fra den utenlandske leverandøren og fraktfakturaen fra transportøren, må du avdekke hvilke merverdiavgiftsregler som gjelder for innførselen. Du må avklare om innførselen av varen er avgiftspliktig med 25 %, 15 % eller om den er avgiftsfri. I tillegg må du ta stilling til om virksomheten har fradragsrett for ev. merverdiavgift på innførselen.

Fakturabeløpet må omregnes til norske kroner etter valutakursen på fakturadatoen.

Når dette er avklart kan fakturaene bokføres med mva-kode 20, 21, 22 eller 23. Disse kodene benyttes kun for å markere grunnlaget for inngående innførselsmerverdiavgift i merverdiavgiftspesifikasjonen i regnskapet og det skal ikke føres noe beløp i mva-meldingen på grunnlag av fakturaen. Se nærmere om de ulike kodene i emnet Postene i mva-meldingen i Sticos Oppslag.

Sticos anbefaler at fakturaer fra utlandet oppbevares atskilt fra øvrige fakturaer, pga. at slik dokumentasjon skal oppbevares i 10 år. Dette kan gjøres ved at disse bilagene blir arkivert med en egen bilagsnummerserie.

Deklarering

Når varene ankommer Norge, må de deklareres inn. Dette blir normalt utført av speditøren, men det er viktig at du sørger for at speditør blir kjent med all relevant informasjon, f.eks. frakt og forsikring, rabatter, lisenser og royalties. Se nærmere om hva som inngår i tollverdien i emnet Innførsel av varer - Tolldeklarering og tollverdi i Sticos Oppslag.

Speditøren omregner utenlandsk valuta til norske kroner etter tolletatens ukeskurser. Se Sticos’ Valutakalkulator med tolletatens ukeskurser.

Kontroll av tolldeklarasjon

Når du mottar tolldeklarasjonen fra speditøren, må den kontrolleres. Det er særlig viktig å sjekke om frakt inngår i deklarasjonen. Så fremt frakt ikke er inkludert i varefakturaen fra leverandøren, skal den fremgå av rubrikk 45 Justeringer.

Ved eventuelle feil må speditøren kontaktes slik at deklarasjonen blir korrigert (omberegning).

Deklarasjonsoversikten

Ved utløpet av den aktuelle måneden vil virksomheten få tilgang til en deklarasjonsoversikt i Altinn. Denne inneholder oversikt over alle deklareringer som er foretatt i løpet av måneden, og kan bl.a. brukes til å kontrollere at du har mottatt alle tolldeklarasjonene fra speditøren. I tillegg kan den brukes som et hjelpemiddel for å utarbeide en «særskilt oppstilling» for beregning innførselsavgiften, se nærmere om dette nedenfor.

Deklarasjonsoversikten vil inneholde ulike typer poster/transaksjoner; ordinær innførsel, gjeninnførsel, utførsel, gjenutførsel og midlertidige innførsler. I tillegg vil det fremgå opplysninger om eventuelle omberegninger. Vær oppmerksom på at kolonnen «Avgift» ikke inneholder merverdiavgift, men omfatter bl.a. toll og særavgifter.

Dersom du ikke har mottatt alle deklarasjonene, må du be speditøren om å få oversendt disse. Det er tolldeklarasjonene som dokumenterer innførelsesmerverdiavgift og må derfor oppbevares som regnskapsdokumentasjon.

Beregning av grunnlaget og innførselsavgiften

Ved beregning av grunnlaget og selve innførselsavgiften vil det ofte være praktisk å ta utgangspunkt i deklarasjonsoversikten fra Altinn. Sticos anbefaler at du laster ned deklarasjonsoversikten i XML-formatet, og åpner opp denne fra et regnearkprogram (f.eks. Excel). Da kan du bearbeide regnearket ved bl.a. å sette inn ekstra kolonner for utregning av beregningsgrunnlaget pr. sats og for beregning av merverdiavgiften pr. sats.

Ordinær innførsel

For å beregne grunnlaget for innførselsavgiften ved ordinær innførsel summerer du statistisk verdi og avgift (toll og særavgifter) pr. linje (horisontalt) i regnearket.

Dersom du har innførsel av varer med ulike merverdiavgiftssatser (25, 15 og 0 %), må du sette inn nye kolonner i regnearket slik at du manuelt får fordelt statistisk verdi på de ulike satsene. I slike tilfeller må du gå inn i selve tolldeklarasjonen for å finne statistisk verdi pr. sats.

Til slutt må kolonnene for beregningsgrunnlaget og merverdiavgiftsbeløpet summeres vertikalt.

Midlertidig innførsel

Beregningsgrunnlaget ved midlertidig innførsel fremgår på samme måte som for ordinær innførsel. For de fleste midlertidige innførsler er det imidlertid fritak for beregning av merverdiavgift, men grunnlaget skal likevel innrapporteres i mva-meldingens post 11. Se emnet Innførsel av varer - Beregningsgrunnlaget for merverdiavgift i Sticos Oppslag.

Gjeninnførsel

NB! Ved gjeninnførsel av en vare, vil ikke beregningsgrunnlaget være lik statistisk verdi. Dette innebærer at du må gå inn i selve tolldeklarasjonen for å finne beregningsgrunnlaget (reparasjons-/bearbeidingskostnaden og frakt). Se emnet Innførsel av varer - Beregningsgrunnlaget for merverdiavgift i Sticos Oppslag.

Utførsel/gjenutførsel

Informasjonen om utførsel og gjenutførsel skal ikke benyttes til annet enn avstemmingsformål. Utførslene er allerede avgiftsbehandlet ved fakturering til utenlandsk mottaker.

Dokumentasjon

Dokumentasjonen av grunnlaget og selve innførselsavgiften må bestå av:

- tolldeklarasjonen

- grunnlagsdokumenter (faktura, transportdokumenter mv.)

- «særskilt oppstilling» som viser hvilke beløp som inngår i grunnlaget for beregning av avgiften

Den særskilte oppstillingen må spesifisere hver enkelt innførsel/tolldeklarasjon med angivelse av beløpene som inngår i beregningsgrunnlaget. Det må være kontrollspor fra oppstillingen til tolldeklarasjonenes dato og ekspedisjons-/løpenummer. Se emnet Innførsel av varer - Dokumentasjon i Sticos Oppslag.

Dette løses enklest ved å ta utgangspunkt i deklarasjonsoversikten hvor informasjon om statistisk verdi, toll og særavgifter allerede inngår. Last derfor ned deklarasjonsoversikten i XML-formatet, og åpne denne fra et regnearkprogram (f.eks. Excel), som beskrevet ovenfor. I tillegg vil det være praktisk å skjule eller fjerne kolonner som er overflødige.

For å sikre sporbarhet mellom den særskilte oppstillingen, faktura (kjøpsdokumentasjon) og tolldeklarasjonen må det enten

- opprettes kontrollspor fra deklarasjonen eller den særskilte oppstillingen til fakturaen, eller

- oppbevares en kopi av kjøpsdokumentasjonen sammen med tolldeklarasjonen, sortert på dato.

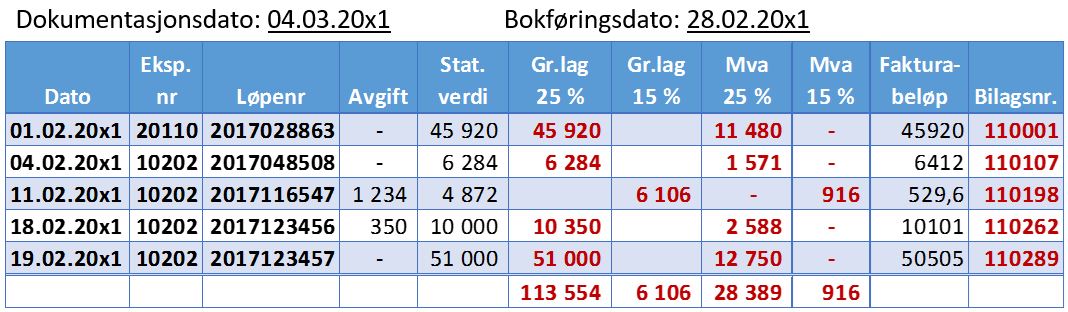

Eksempel på «særskilt oppstilling»:

Oppstillingen viser tolldeklarasjonenes dato, ekspedisjonsnummer, løpenummer, fakturabeløp samt referanse til bilagsnummer. Dette vil tilfredsstille kravene til kontrollspor. I tillegg fremgår beregningsgrunnlaget og merverdiavgiftsbeløpene fordelt på ulike satser spesifisert for hver deklarasjon, samt summering av disse.

Se også eksempel på slik oppstilling i Sticos Oppslag.

Bokføring av innførselsavgiften

Den særskilte oppstillingen skal benyttes som bokføringsbilag for utgående innførselsavgift og grunnlaget for beregningen samt fradragsberettiget innførselsavgift. Når du skal bokføre den særskilte oppstillingen, kan siste dato i den måneden deklarasjonene er datert benyttes som dokumentasjonsdato.

Ved bokføringen benyttes mva-kode 81, 82, 83, 84 eller 85, avhengig av hva innførselen gjelder. Disse kodene vil automatisk beregne utgående innførselsavgift og ev. inngående innførselsavgift som skal fremgå av mva-meldingen. Du finner detaljerte eksempler på bokføring av ulike alternativer i emnet Innførsel av varer - Eksempler i Sticos Oppslag.

Avstemming

Du bør avstemme grunnlaget for utgående innførselsavgift (særskilt oppstilling) mot grunnlaget for inngående innførselsavgift (faktura). Det gjør du ved å avstemme grunnlag ført med kode 81 mot grunnlag ført med mva-kode 21. Ved avstemming vil det nesten alltid være et avvik, men dette aksepteres. Avviket kan skyldes bl.a. ulik valutakurs eller tidsforskyvning. En slik avstemming vil over tid kunne gi et grunnlag for å vurdere rimeligheten av grunnlaget for innførselsmerverdiavgiften mot fakturaen.

Innrapportering i mva-meldingen

Innførselsmerverdiavgiften skal oppgis i egne poster i mva-meldingen. Innførselsmerverdiavgiften føres først som en utgående merverdiavgift og deretter som inngående merverdiavgift. Grunnlaget og selve avgiftsbeløpet for utgående innførselsavgift føres i mva-meldingens post 9,10 eller 11, avhengig av merverdiavgiftssats. Fradragsberettiget inngående innførselsavgift føres i post 17 eller 18, avhengig av merverdiavgiftssats.