I denne artikkelen får du en kortversjon av lovutkastet og en oversikt over innvendingene som er reist i høringssvarene. Vi skal i tillegg si noe om veien videre.

Bakgrunnen for lovforslaget og hva det innebærer

Selv om det allerede i dag gjelder regler om uttaks- og utbyttebeskatning ved privat bruk av selskapets eiendeler, har skattemyndighetenes kontroller avdekket betydelige beløp i uoppgitt inntekt. Regjeringen mener at dagens regelverk ikke er tilstrekkelig, og ønsker derfor å innføre nye og strengere regler.

Formålet med reglene er å motvirke at personlige selskapseiere og selskaper oppnår urettmessige skattefordeler. Dette gjelder både når selskapet kjøper eiendeler eller tjenester som eier benytter privat, eller ved salg fra selskapet til eier uten at selskapet får dekket sine kostnader.

Hvem som omfattes

Personlige skattytere som eier, eventuelt sammen med nærstående, mer enn 50 % av AS, ANS eller tilsvarende utenlandsk selskap.

Eiendeler som omfattes

Forslaget omfatter eiendom, båter, fly og helikopter som er egnet til privat bruk. Både bolig- og fritidseiendom omfattes, men ikke næringseiendom og bedriftshytter.

Faktisk bruk er ikke avgjørende

Når selskapet eier eller disponerer boligeiendom, fritidseiendom, båt, fly eller helikopter, skal eieren anses å ha hatt disposisjonsrett til formuesobjektet hele året. Det har ikke betydning om eieren faktisk har benyttet eiendelen privat.

Perioder der eier dokumenterer at formuesobjektet er benyttet i selskapets inntektsgivende aktivitet, skal likevel ikke medregnes. Det er altså eieren og selskapet som har bevisbyrden. Som eksempel på dokumentasjon nevnes leiekontrakter, fakturaer og regnskap som synliggjør innbetalinger til selskapet for den perioden som kreves unntatt.

Beregning av fordelen

Fordelen skal fastsettes ved bruk av sjablong, og den skal fastsettes likt for både selskapet og eier som henholdsvis uttak og utbytte. Sjablongen avhenger av hvilken eiendel det gjelder.

Den skattepliktige fordelen for bolig- og fritidseiendom skal fastsettes til 0,5 % per uke (26 % per år) av det høyeste beløpet av omsetningverdien eller anskaffelseskostnad tillagt påkostninger.

For helikopter, båt og fly er satsen 2 % per uke (104 % per år) av anskaffelseskostnaden tillagt påkostninger.

Det skal gjøres fradrag for eierens egenbetalinger til selskapet, og som nevnt skal det ikke beregnes noen fordel for de perioder bruk i inntektsgivende aktivitet kan dokumenteres.

Ved salg fra selskap til eier, skal fordelen settes til differansen mellom salgsvederlaget og den høyeste verdien av omsetningsverdi for formuesobjektet, eller anskaffelseskostnaden tillagt påkostninger og kostnader til oppussing og tilpasning.

Innvendinger mot forslaget

Det har som nevnt kommet mange innspill til lovforslaget. En fellesnevner blant rådgivningsmiljøene er at reglene vil ramme for vidt, og dermed gi uheldige konsekvenser for næringslivet. Det pekes bl.a. på at

- eierkravet må være vesentlig høyere enn 50 %, og i alle tilfeller så høyt at aksjonæren øver tilstrekkelig innflytelse på de fleste av selskapets belsutninger.

- det må presiseres hva som ligger i “egnet til privat bruk”. Både bolig, fritidseiendom, båt, fly og helikopter er eiendeler som er egnet til privat bruk selv om de ikke benyttes privat.

- det må gjelde visse unntak fra presumsjonen om at skattyter skal anses for å ha hatt disposisjonsrett til formuesobjektet hele året, særlig ved vedlikehold, oppgradering, forbud eller sesongvariasjoner.

- satsene for sjablongbeskatningen er for høye og kan nærmest anses for å ha straffelignende karakter på samme måte som mulkt og bøter.

- samboere skal anses som nærstående, slik at nærståendebegrepet ikke harmonerer med aksjonærlån-bestemmelsen i skatteloven § 10-11 fjerde ledd.

- forslaget krever en grundigere utredning og ikrafttredelse må derfor utsettes. Mange skattytere har legitime behov for å tilpasse seg eventuelle regelendringer. Det er derfor behov for både overgangsregler og senere ikrafttredelse.

Det finnes imidlertid høringsinstanser som stiller seg positive til forslaget, deriblant SKD, Økokrim og LO. Disse instansene har særlig fokus på behovet for strengere regler og at regjeringens forslag sannsynligvis vil fungere som en stopp-regel.

Veien videre

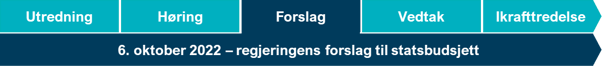

Etter å ha vurdert høringsinnspillene, vil Finansdepartementet utarbeide et lovforslag til Stortinget (stortingsproposisjon).

Hvis eventuelle endringer skal tre i kraft fra årsskiftet, er det naturlig at forslaget vil bli behandlet i forbindelse med statsbudsjettet for 2023. Etter planen skal regjeringen legge frem sitt forslag 6. oktober.

Selv om man på nåværende tidspunkt ikke med sikkerhet kan si når og i hvilken grad det kommer endringer, er det ikke tvilsomt at privat bruk av selskapets eiendeler både er og vil bli et særlig kontrollområde for myndighetene.